税金/税務– category –

このカテゴリでは、税金や税務関連の情報をお届けします。

-

税務調査は受けたくない!消費税の還付申告をあえてしないということは出来るか?

消費税の申告では還付となるケースも少なくありません。普通は還付となればうれしいものですが、中には還付申告は避けたいという人もいるかもしれません。なぜなら消費税の還付申告では審査があり、その過程で調査が行われたり、税務調査が入りやすくなる... -

立替経費の領収書はどこまで確認すべきか

先日顧問先からいただいた質問です。「外注先が立て替えた経費の領収書はどこまで確認すべきでしょうか?一定金額以下は確認しないというようなやり方はありですか?」本記事ではこの問いについて解説します。 上記問いに対して考えるべきポイントは、①架... -

「e-Taxソフト(WEB版)で送信した申告・申請データを表示・印刷する」機能が便利だった話

今日はとある事情で「e-Taxソフト(WEB版)で送信した申告・申請データを表示・印刷する」機能を使ってみたのですが、これが結構便利だったのでその感想などをお話しようと思います。 皆さんはこの機能使ったことはありますか?私は今回初めて使いました。... -

家族を役員ではなく従業員にするという選択肢(ただし、みなし役員・特殊関係使用人規程に注意)

法人の節税対策をする上でよく出てくるのが配偶者や親などの親族を非常勤役員にして、多少の役員報酬を支給することで、所得分散を図り節税するという手法です。 もちろんこのやり方も簡便でかつ節税効果もあるので良いのですが、場合によっては親族を役員... -

社会保険料削減の観点からは賞与は年1回払いがオススメ

先日賞与を活用して社会保険料を削減する方法についてお話しましたが、今日はその応用編です。 上記記事では、夏冬の年2回の賞与を前提にお話しましたが、社会保険料をもっと削減したい場合には賞与は年1回で纏めて払うのがオススメです。 なぜなら、賞与... -

賞与を使って社会保険料を削減する方法とその効果、利用時の注意点

ご存じの方も多いと思いますが、会社員が負担することになる健康保険料・厚生年金保険料については、賞与で支給する場合の上限が割と低く設定されているため、この仕組みを利用して社会保険料を削減することが出来ます。 本記事では、この賞与を使って社会... -

納税予測はお金と心の準備のために大切。節税や次のアクションにも活かせる。

皆さんは納税予測はしていますか? 納税予測というのは、「決算が締まる前に今期の税金がどれくらいになるか」を試算する作業のことを言います。個人であれば12月決算なのでその前に、法人であればそれぞれ設定した決算月の前までに行います。決算月を超え... -

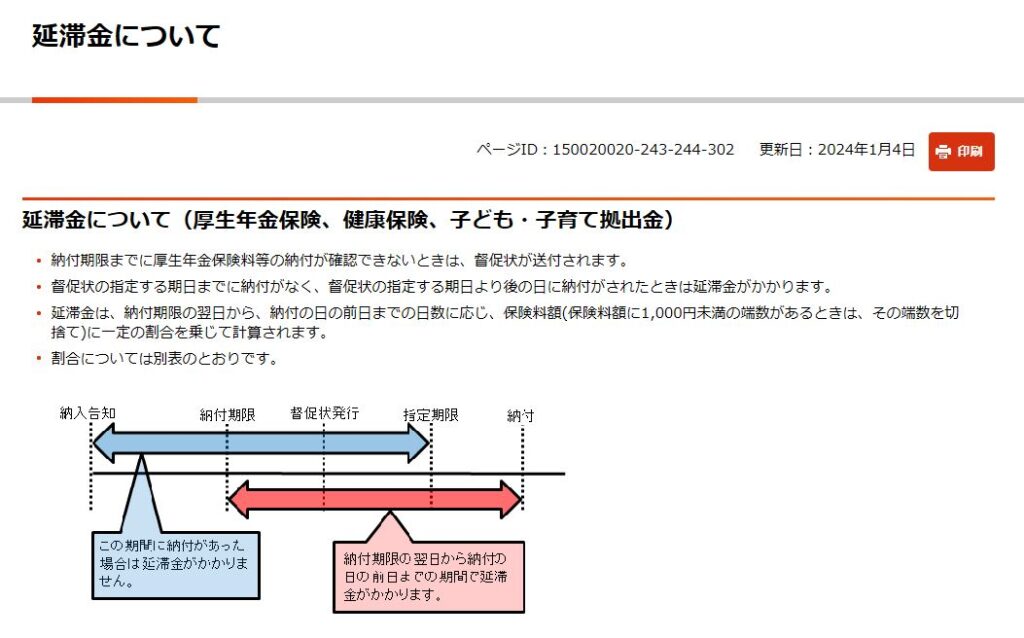

社会保険料の納付漏れにご注意ください(年金事務所からの郵便物はちゃんと確認すべし)

つい最近ちょっとヒヤッとしたことがあったので、今日はそれについてお話します。 何があったかというと、私の法人顧問先で1年以上前の社会保険料が1か月分だけ納付されていないと年金事務所から顧問先に電話で連絡がありました。その連絡で初めて発覚した... -

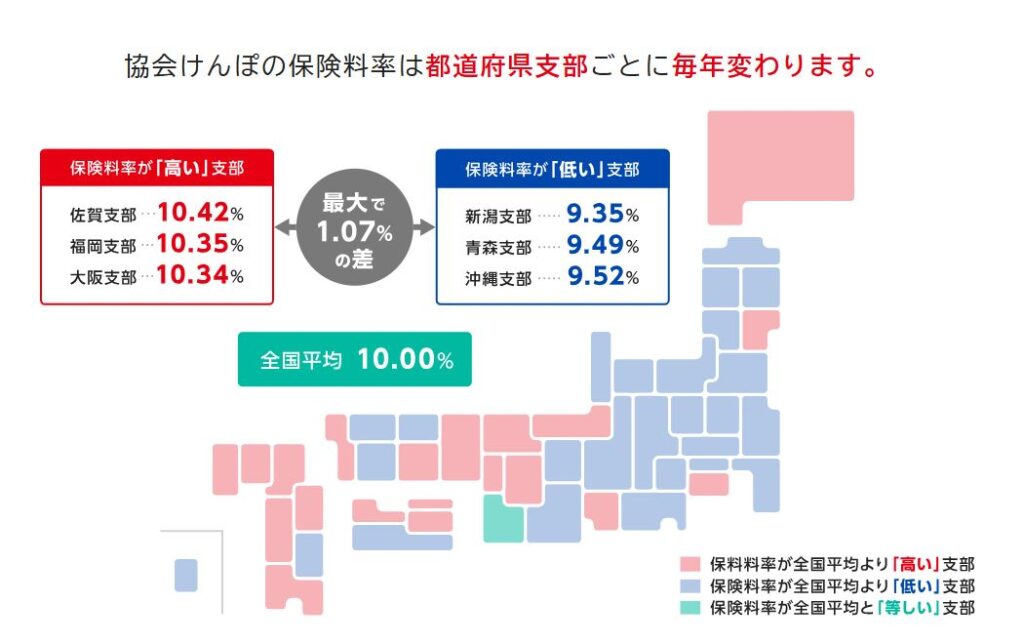

協会けんぽの保険料率は、社員の居住地ではなく、事業所(会社)所在地の都道府県の料率表が適用されます

タイトルにある通りなんですが、恥ずかしながら今まで勘違いしていたので皆さんにも共有です。 多くの中小企業が加入している協会けんぽ(会社経由で加入する健康保険・厚生年金など)ですが、実は保険料率は都道府県ごとに若干異なっていて、保険料を計算... -

物価が上がったら旅費規程の改定も忘れずに(改定額には合理性も必要)

昨日NHKで物価上昇に伴い旅費規程を改定する企業を取り上げていたので、今日は旅費規程の改定についてお話しようと思います。 結構な節税にもなる旅費規程ですが、物価が上がりホテル代が上昇すれば、節税効果も薄くなってきます。そこでホテル代の上昇に...