個人事業主は青色申告をすることで最大65万円が対象の所得から控除され、その分節税できます。これを青色申告特別控除といい、その他にも青色申告には様々な節税メリットがあります。

今回はそのような青色申告の適用を受けるために必要となる「青色申告承認申請書」の書き方や提出方法について解説します。

青色申告の節税効果は非常に大きいので、まだ申請していない方は是非申請して、青色申告にトライしてみましょう。

青色申告とは?

青色申告の概要

具体的な申請手続きに入る前に青色申告について簡単にご紹介しておきます。青色申告とは、事業所得などがある個人が複式簿記で記帳するなど一定の要件を満たすことで、様々な節税メリットが得られる申告方法のことです。

青色申告の主な節税メリットとしては、下記があります。中でも、青色申告特別控除は一定の要件さえ満たせば最大65万円を所得から控除できるので、個人事業主にとっては非常に効果の高い節税メリットとなります。

- 青色申告特別控除

-

最大65万円を不動産所得、事業所得又は山林所得から順次控除。

- 青色事業専従者給与の必要経費算入

-

原則、全額経費算入が可能。

- 純損失の繰越しと繰戻し

-

純損失を翌年以後3年間にわたって繰越可能。また純損失を前年の所得に繰り戻しで所得税の還付を受けることも可能。

65万円の特別控除を受けるための要件

65万円の青色申告特別控除を受けるためには、青色申告承認申請書を期日(後述)までに提出する必要があるのはもちろんですが、その他にも満たすべき要件があります。

具体的には以下の通りで、満たしている状況によって控除金額が10万円、55万円、65万円の3パターンに分かれます。

下記①②③を満たせば、55万円の控除となります。いずれか一つでも満たしていなければ10万円の控除です。

①不動産所得又は事業所得を生ずべき事業を営んでいること。

②これらの所得に係る取引を正規の簿記の原則(一般的には複式簿記)により記帳していること。

③上記②の記帳に基づいて作成した貸借対照表及び損益計算書を確定申告書に添付し、この控除の適用を受ける金額を記載して、その年の確定申告期限までに当該申告書を提出すること。

上記①②③に加え、下記④若しくは⑤を満たせば65万円の控除となります。④を満たすには複雑な要件があるため、⑤で条件を満たすのがおススメです。

④その年分の事業に係る仕訳帳及び総勘定元帳について、電子帳簿保存を行っていること。

⑤その年分の所得税の確定申告書、貸借対照表及び損益計算書等の提出を、確定申告書の提出期限までにe-Taxを使用して行うこと。

青色申告の適用を受けるために必要な手続き

青色申告の適用を受けるためには、青色申告書による申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始したり不動産の貸付けをした場合には、その事業開始等の日から2月以内)に「所得税の青色申告承認申請書」を提出する必要があります。

新たに開業した方であれば開業後2か月以内、すでに事業を営んでいる方であればその年の3月15日までとなりますので、期限切れで適用できなかったということにならないように気を付けましょう。

申請書のフォーマットはこちらの国税庁HPからPDFでダウンロードできます。

提出先は納税地を所轄する税務署で、提出方法は直接持参、郵送、e-Taxの3つの方法があります。提出すると原本は返ってこなくなるので、必ず控え用にも1部提出しましょう。郵送の場合は、控え1部と返信用封筒を添えれば、受領印を押して返送してくれます。

なお、納税地を所轄する税務署は国税庁HPの「税務署の所在地などを知りたい方」から簡単に調べることができます。

青色申告承認申請書の書き方

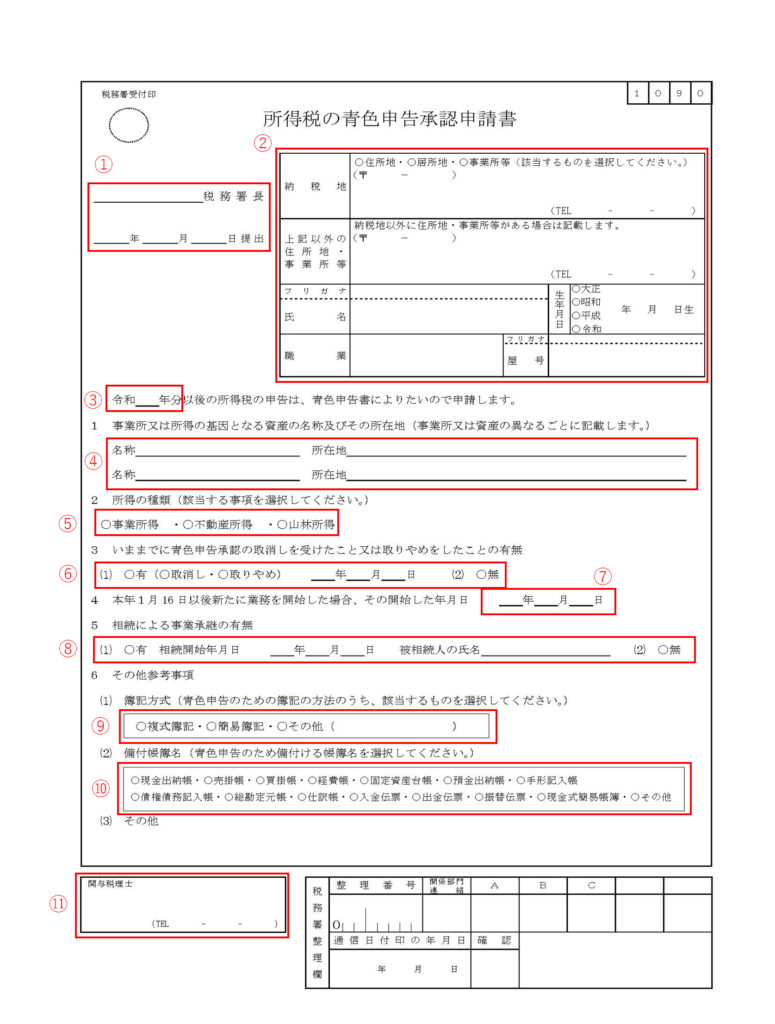

それでは実際に青色申告承認申請書の書き方を解説します。下記は国税庁HPからダウンロードした申請書のフォーマットになります。赤字番号や赤枠の入力が必要となりますので、それぞれ個別に解説します。

①提出先となる納税地を所轄する税務署と提出日を記載。

②現在の情報を記載。納税地が住所地、居所地、事業所等の所在地のいずれなのかを示す〇のチェックも忘れないように。「上記以外の住所地・事業所等」や「屋号」など該当ない項目は空欄でOKです。

③青色申告を適用する和暦の年数を記載。提出期限があるので注意。

④事務所や店舗の屋号と住所を記載。

⑤該当する所得の〇にチェック。

⑥該当の有無を記載。初めての申請であれば「無」にチェック。

⑦該当する場合は該当の日付を記載。提出期限があるので注意。

⑧該当の有無を記載。自分で開業等した場合には「無」にチェック。

⑨55万円控除、若しくは65万円控除を受ける場合には「複式簿記」にチェック。10万円控除でもよい場合は「簡易簿記」にチェック。

⑩ 55万円控除、若しくは65万円控除を受ける場合には下記8つにチェック。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

- 預金出納帳

- 総勘定元帳

- 仕訳帳

⑪関与税理士がいれば、名称と連絡先を記載。

青色申告は節税の基本

以上、青色申告承認申請書の書き方と提出方法についてでした。申請手続き自体は簡単ですが、提出期限があるため、その点は注意が必要です。

【提出期限】

青色申告書による申告をしようとする年の3月15日まで(その年の1月16日以後、新たに事業を開始したり不動産の貸付けをした場合には、その事業開始等の日から2月以内)

サラリーマンのように給与所得控除がない個人事業主にとっては、青色申告による特別控除はとても有効な節税対策の一つになります。まだ、申請していないという方は是非青色申告を検討されてみてはいかがでしょうか。